奶牛贷款数字监管平台

2023-06-09

777

由于生物活体资产的特殊性,养殖企业在向商业银行担保时难以提供符合贷款需求的抵押物,存在牛只重复抵押、抵押资产难监管、抵押资产处置方式较少等问题,而金融机构认为畜牧养殖贷款额度大,期限长,风险难以管控,对于肉牛养殖行业风险控制力度较弱,存在“慎贷”心理。

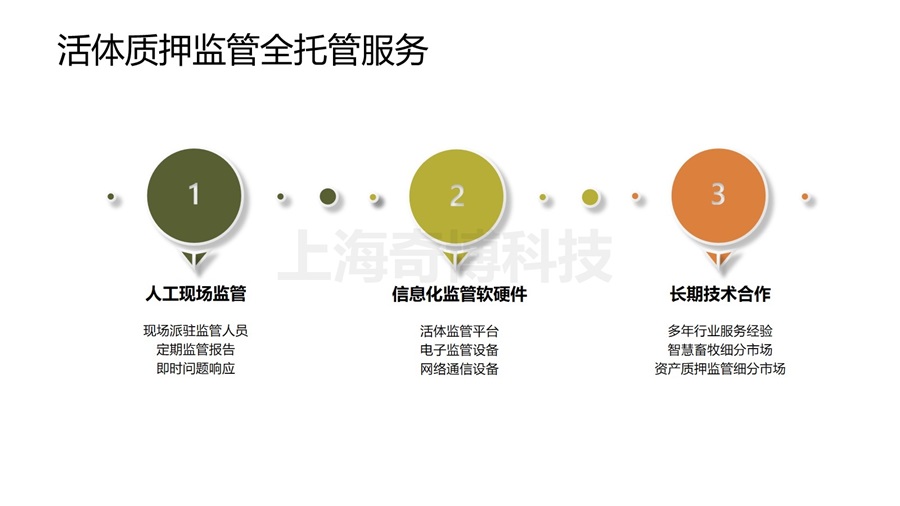

活体资产抵押监管常见问题之一是如何将活体牲畜变成有效抵押物;活体牛之所以无法变成有效抵押物,是因为其缺乏唯一性,甚至曾出现过有农户借用全村养殖的牲畜作为资产来抵押贷款的事例。另外就是家畜群体疾病问题,如果一旦有家畜出现异常状况,可以及时发现并处理,防止因处理不及时而导致意外的情况发生。这样一来可以大大降低家畜发病风险,从而也会使得家畜的出险几率有所下降,降低保后风险。

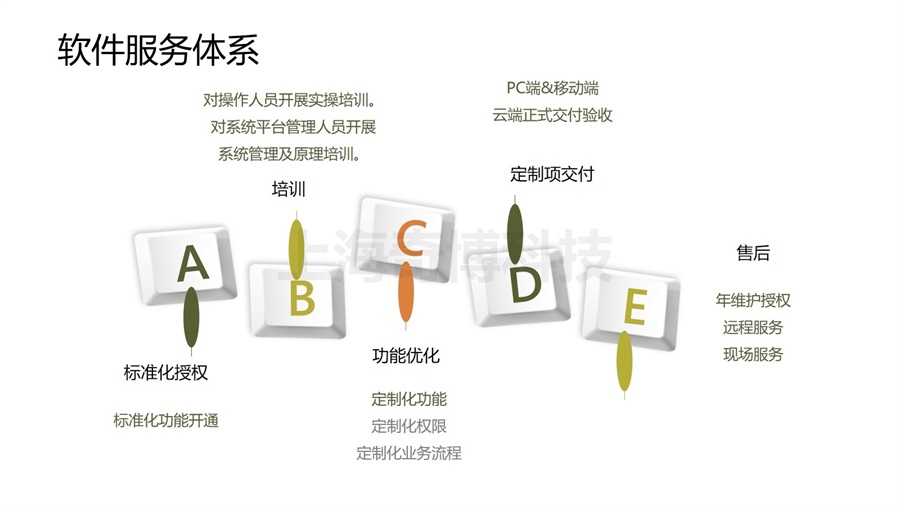

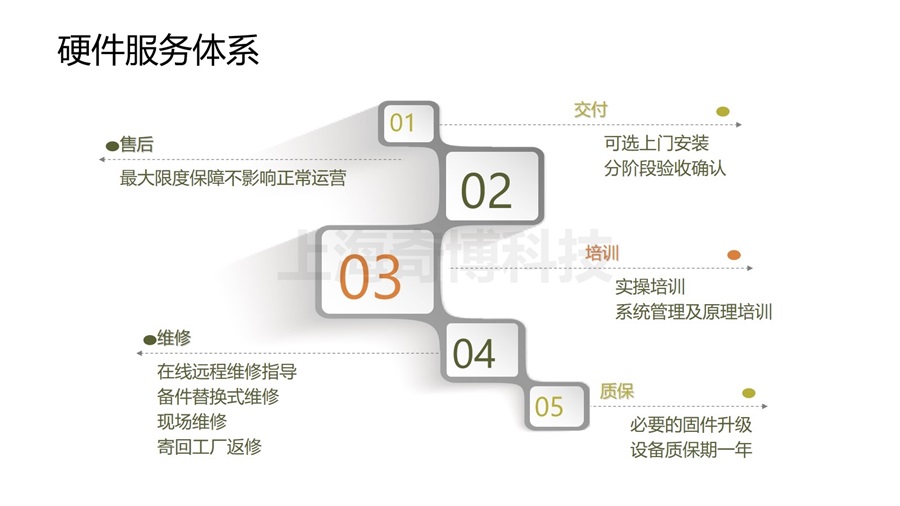

奶牛贷款监管系统方案配置有对应的综合数据管理平台,可以对家畜进行集中信息化管理。终端设备监测到数据后会通过通信基站实时上传至管理平台,工作人员通过平台便可实现从牲畜购置入栏到出栏销售的全流程掌控。银行、保险等金融机构可以远程实现对抵押家畜的有效管控,省事又轻松。

长期以来在畜牧行业,养殖户面临着融资难、抵押难等问题,经营主体的主要资产是牛羊等活体,疫情风险大、难监管、难确权,畜禽活体难以抵押变现。为破解畜禽活体抵押难题,上海农贵科技通过运用“物联网+区块链”技术,搭建起了完善的畜牧养殖监管数字化平台,让分散在农户养殖场的畜禽活体实现线上监管。奶牛贷款监管系统方案的落地,标志着农政银担联合发力,创新破解了农业融资难题,实现了畜禽活体成功抵押贷款。

绿色种养循环农业信息化服务追溯监管平台

绿色种养循环农业信息化服务追溯监管平台 养殖集团养殖监管平台

养殖集团养殖监管平台 奶羊场养殖管理系统

奶羊场养殖管理系统 养殖粪污处理和资源化利用监管平台

养殖粪污处理和资源化利用监管平台 活体抵押贷款监管平台

活体抵押贷款监管平台