活体抵押贷款管理云平台

2022-10-30

1294

由于生物活体资产的特殊性,养殖企业在向商业银行担保时难以提供符合贷款需求的抵押物,存在牛只重复抵押、抵押资产难监管、抵押资产处置方式较少等问题,而金融机构认为畜牧养殖贷款额度大,期限长,风险难以管控,对于肉牛养殖行业风险控制力度较弱,存在“慎贷”心理。

由于养殖户们的资产主要沉淀在活体家畜上,而在传统的抵押贷款模式中,活体家畜并非有效抵押物,难以确权。因此一旦通过活体抵押贷款模式放贷,农户到期无法偿还本金,金融机构、商业银行也难以判断农户留存的具体资产,更无法有效处置抵押物,将其成功变现,这样一来,出现坏账的几率非常高。

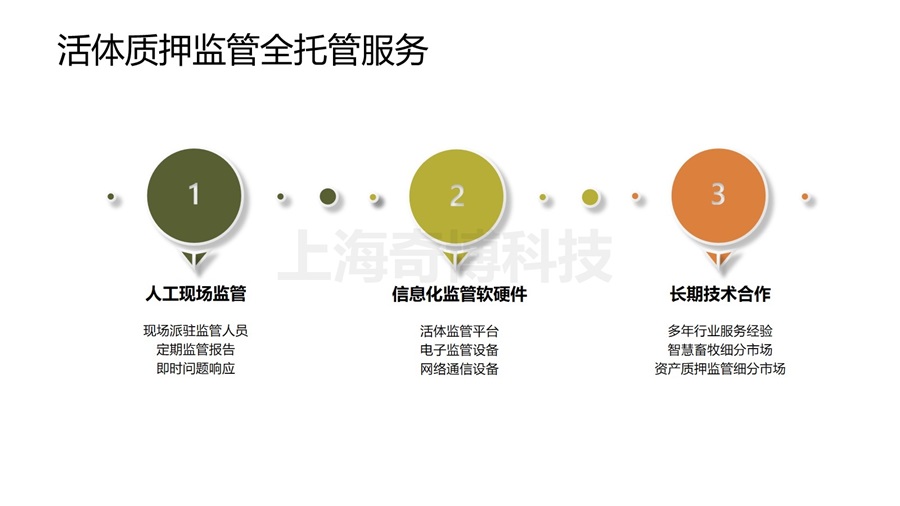

活体抵押贷款监管系统方案对于集团公司,能够掌握所有的公司下属牛只数量、位置、健康状态,对公司活体资产实时掌握,防止公司资产损失,并根据数据及时采取防疫手段;对于养殖场而言,能够掌握养殖场所有牲畜的数量及健康状态,实时盘点,疾病预警,发情预警,减少了巡栏查情带来的人力浪费和疾病传播风险,提高了生产和防疫效率,真正实现了养殖场的降本增效。

上海农贵科技积极推动活体抵押贷款监管试点,有效盘活畜禽养殖企业(户)生物资产,缓解中小微企业由于缺乏抵质押物而面临的融资困境,满足农业生产经营主体金融服务需求。助力“信贷+保险”金融服务新模式,,实现线上申请、动态监测、自动预警等功能,探索出“生猪活体登记+保险保单+政府流转监控”风控模式,有效缓解畜禽健康安全、畜禽活体流向、畜禽产销资金监管等核心风险问题。

放牧牛羊马畜牧定位跟踪软件

放牧牛羊马畜牧定位跟踪软件 养殖场智能化管理系统

养殖场智能化管理系统 担保品动产质押抵押智能监管系统平台

担保品动产质押抵押智能监管系统平台 养殖合作社养殖监管系统软件

养殖合作社养殖监管系统软件 畜牧养殖保险监管联动平台

畜牧养殖保险监管联动平台